La tasación para hipoteca es un requisito obligatorio que exigen los bancos para conceder financiación inmobiliaria. Este informe, elaborado por una sociedad de tasación homologada por el Banco de España, determina el valor oficial del inmueble y sirve de base para calcular el importe máximo del préstamo hipotecario.

En esta guía te explicamos de forma clara cuánto cuesta una tasación hipotecaria, cuánto tarda, quién puede realizarla y cómo solicitarla con todas las garantías.

¿Qué es exactamente una tasación para hipoteca?

La tasación para hipoteca es un informe técnico y económico que determina el valor oficial del inmueble que se va a aportar como garantía ante un banco. No es una simple estimación de precio, sino una valoración reglada, realizada por un profesional competente y emitida por una sociedad de tasación homologada, para que pueda ser aceptada por cualquier entidad financiera.

¿Para qué sirve realmente en una hipoteca?

En la práctica, el banco utiliza la tasación para:

-

Calcular el porcentaje de financiación que concederá sobre el inmueble.

-

Medir el nivel de riesgo de la operación hipotecaria.

-

Justificar internamente la concesión del préstamo mediante un informe independiente.

-

Cumplir con la normativa y los procedimientos exigidos por el Banco de España.

Ejemplo práctico: si compras una vivienda por 200.000 €, pero la tasación resulta ser de 180.000 €, la mayoría de bancos financiarán como máximo el 80% de esos 180.000 €, y no del precio de compra.

Tasación hipotecaria vs valoración orientativa

Es importante no confundir una tasación oficial con otros tipos de valoraciones que no tienen validez ante un banco.

| Tipo de valoración | ¿Sirve para hipoteca? | ¿Quién la emite? | Validez |

|---|---|---|---|

| Tasación hipotecaria | Sí | Tasador y sociedad homologada | Legal y oficial |

| Valoración online | No | Algoritmos o portales | Orientativa |

| Estimación de agencia | No | Inmobiliaria | Comercial |

Solo la tasación hipotecaria cumple con los requisitos legales para ser utilizada como garantía en un préstamo.

¿Quién realiza la tasación?

En una tasación para hipoteca intervienen dos figuras principales:

-

El técnico tasador, que visita el inmueble, lo inspecciona y recopila toda la información necesaria.

-

La sociedad de tasación homologada, que revisa el trabajo del técnico y emite el informe definitivo.

Esta doble validación es la que otorga al informe su carácter oficial y su aceptación por parte de los bancos.

¿Qué analiza el tasador en una tasación hipotecaria?

Durante el proceso se revisan, entre otros, los siguientes aspectos:

Sobre el inmueble

-

Superficie construida y útil

-

Distribución y estado de conservación

-

Calidades constructivas

-

Antigüedad y posibles reformas

-

Existencia de garaje, trastero u otros anejos

Sobre el edificio y el entorno

-

Estado de las zonas comunes

-

Ubicación y servicios cercanos

-

Comunicaciones y entorno urbano

-

Comparación con inmuebles similares en la zona

Sobre la situación legal

-

Nota simple del Registro de la Propiedad

-

Datos catastrales

-

Posibles cargas o limitaciones

-

Coincidencia entre catastro y registro

| Aspecto analizado | Qué se revisa |

|---|---|

| Ubicación | Barrio, servicios, comunicaciones y entorno |

| Superficie | Comprobación de metros reales |

| Estado de conservación | Calidad constructiva y reformas |

| Situación urbanística | Legalidad y uso permitido |

| Mercado inmobiliario | Comparables reales de la zona |

| Antigüedad | Año de construcción y depreciación |

¿Qué resultado entrega la tasación?

El informe final de tasación incluye normalmente:

-

El valor de tasación oficial

-

Descripción detallada del inmueble

-

Métodos de valoración empleados

-

Testigos o comparables utilizados

-

Posibles advertencias o condicionantes

Advertencias y condicionantes

-

Una advertencia es una observación relevante que no impide el uso del informe.

-

Un condicionante puede bloquear la validez de la tasación hasta que se subsane (por ejemplo, falta de documentación o discrepancias importantes).

| Concepto | Detalle |

|---|---|

| Validez legal habitual | 6 meses desde la fecha de emisión |

| Quién puede emitirla | Sociedades de tasación homologadas por el Banco de España |

| Uso principal | Solicitud de préstamo hipotecario |

| Actualización | Si caduca, se requiere nueva tasación o actualización |

| ¿Sirve para varios bancos? | Normalmente sí, si está vigente y es oficial |

¿Cuándo es obligatoria la tasación para hipoteca?

La tasación es obligatoria siempre que:

-

Se solicite un préstamo hipotecario para compra de vivienda

-

Se vaya a realizar una subrogación o ampliación de hipoteca

-

El banco necesite un valor oficial del inmueble como garantía

Si necesitas una tasación válida para hipoteca, realizada por una sociedad homologada y aceptada por cualquier banco, es imprescindible contar con un informe profesional que cumpla con todos estos requisitos.

📝 Normativa que regula la tasación hipotecaria

La tasación para hipoteca en España se rige principalmente por la Orden ECO/805/2003, que establece los criterios técnicos y metodológicos que deben seguir las sociedades de tasación homologadas.

Además, el Banco de España supervisa la actividad de estas entidades y fija los requisitos para que un informe sea válido a efectos hipotecarios.

Según la práctica habitual del sector bancario, una tasación oficial tiene una validez aproximada de 6 meses, y debe ser realizada por una entidad inscrita en el registro oficial del Banco de España.

¿Cuánto cuesta una tasación para hipoteca?

El precio de una tasación para hipoteca no es fijo, ya que depende de varios factores como el tipo de inmueble, su superficie, la localización y la complejidad del trabajo técnico. Sin embargo, en la mayoría de los casos es posible estimar un rango bastante fiable.

Tabla orientativa de precios de tasación hipotecaria (actualizados a 2026)

| Tipo de inmueble | Superficie | Precio aproximado 2026 | Factores que influyen en el coste |

|---|---|---|---|

| Piso estándar | Hasta 200 m² | 250 € – 450 € | Ubicación, antigüedad y complejidad |

| Chalet | Hasta 200 m² | 250 € – 550 € | Parcela, anexos, piscina o jardín |

| Local comercial | — | 250 € – 600 € | Uso, situación urbanística y reformas |

| Garaje o trastero | — | 150 € – 180 € | Ubicación y acceso |

| Vivienda unifamiliar grande | Más de 200 m² | 450 € – 900 € | Superficie, instalaciones y terreno |

Para conocer tarifas actualizadas y solicitar presupuesto exacto puedes solicitarlo a través de nuestro formulario de presupuesto.

Factores que influyen en el precio de la tasación

El coste final de una tasación hipotecaria puede aumentar o disminuir en función de varios elementos:

-

Superficie del inmueble

-

Tipología (piso, chalet, local, nave, etc.)

-

Ubicación geográfica

-

Complejidad del informe

-

Necesidad de comprobaciones adicionales

-

Existencia de discrepancias entre catastro y registro

-

Urgencia del encargo

Por ejemplo, no tiene el mismo coste tasar un piso estándar en una capital que una vivienda unifamiliar aislada en una zona rural o un inmueble con problemas registrales.

¿Quién paga la tasación hipotecaria?

En la práctica, la tasación siempre es abonada por el solicitante de la hipoteca, incluso aunque finalmente el banco decida no conceder el préstamo. Es importante tenerlo en cuenta antes de iniciar el proceso.

¿Existen gastos adicionales?

En la mayoría de los casos el presupuesto de tasación incluye:

-

Visita del técnico

-

Elaboración del informe

-

Emisión y validación por la sociedad de tasación

Solo en situaciones concretas pueden aparecer costes extra, como:

-

Desplazamientos a zonas muy alejadas

-

Solicitud de documentación adicional

-

Certificados o informes complementarios

-

Informes de actualización posteriores

¿Se puede reutilizar una tasación para varios bancos?

Sí. Si la tasación está realizada por una sociedad homologada por el Banco de España, el cliente tiene derecho a aportarla a cualquier entidad financiera. Esto permite comparar hipotecas sin necesidad de pagar varias tasaciones distintas.

¿Compensa elegir la tasación más barata?

No siempre. En una hipoteca, lo más importante no es pagar unos euros menos, sino obtener un informe:

-

Aceptado por cualquier banco

-

Sin condicionantes

-

Emitido con criterios técnicos correctos

-

Entregado en plazos razonables

Una tasación demasiado barata puede acabar saliendo cara si genera problemas o retrasos en la operación.

Si necesitas conocer el precio exacto de tu caso concreto, lo más recomendable es solicitar un presupuesto personalizado indicando los datos básicos del inmueble y su ubicación.

¿Cuánto tarda una tasación para hipoteca?

El plazo de una tasación para hipoteca es una de las dudas más habituales cuando se está tramitando un préstamo. Aunque no existe un tiempo único para todos los casos, en condiciones normales el proceso es bastante ágil.

Plazos habituales de una tasación hipotecaria

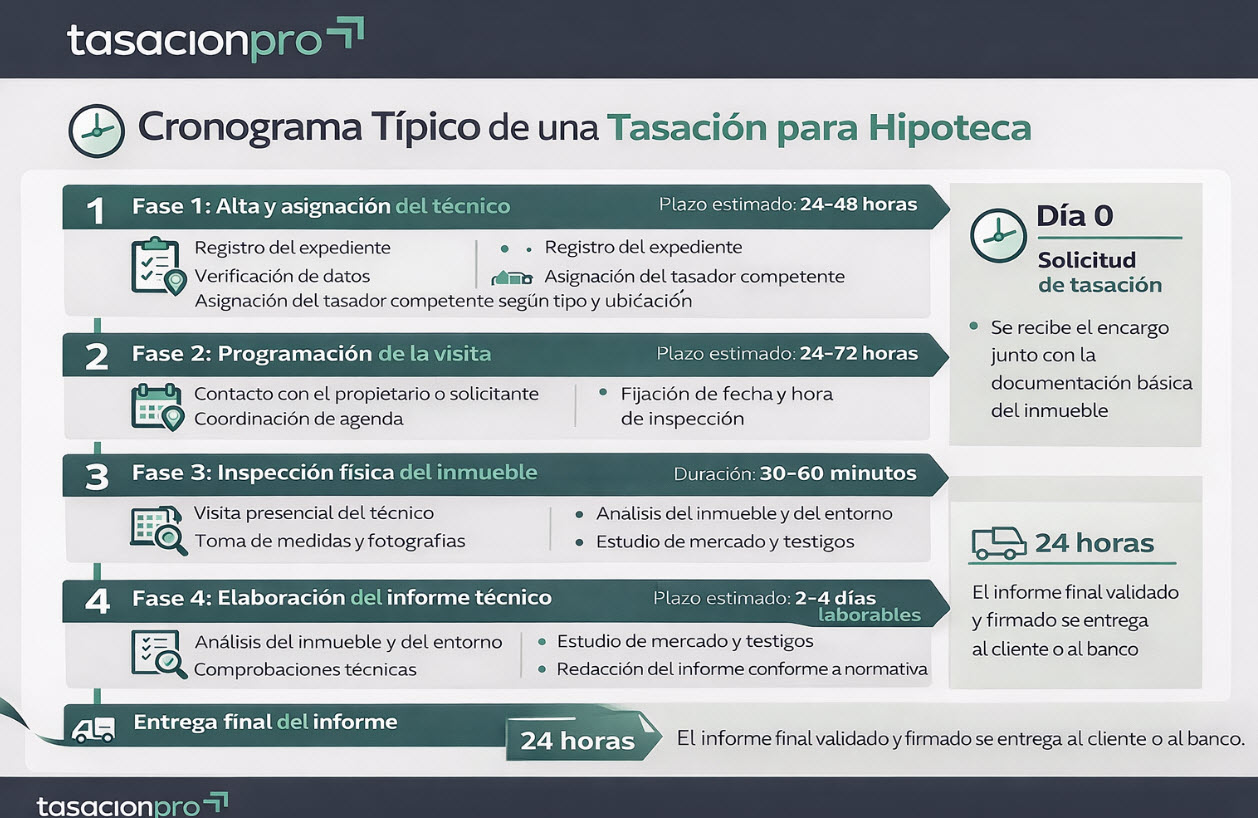

En la mayoría de operaciones, los tiempos se distribuyen de la siguiente manera:

- Alta y asignación del técnico: 24-48 horas

-

Programación de la visita del tasador: 24 – 72 horas

-

Inspección física del inmueble: 30 – 60 minutos

-

Elaboración del informe técnico: 2 – 4 días laborables

-

Revisión y validación por la sociedad de tasación: 1 día

-

Entrega final del informe: 24 horas

| Fase del proceso | Plazo estimado |

|---|---|

| Alta y asignación del técnico | 24 – 48 horas |

| Programación de la visita del tasador | 24 – 72 horas |

| Inspección física del inmueble | 30 – 60 minutos |

| Elaboración del informe técnico | 2 – 4 días laborables |

| Revisión y validación por la sociedad de tasación | 1 día |

| Entrega final del informe | 24 horas |

| Plazo total habitual | Entre 5 y 6 días laborables |

Plazo total medio

En circunstancias normales, una tasación para hipoteca suele tardar:

Entre 5 y 6 días laborables desde que se solicita

Este es el tiempo estándar que manejan la mayoría de empresas de tasación homologadas.

¿De qué depende que tarde más o menos?

El plazo puede variar en función de varios factores:

-

Disponibilidad para concertar la visita

-

Ubicación del inmueble

-

Complejidad de la vivienda o del edificio

-

Cantidad de documentación aportada

-

Necesidad de realizar comprobaciones adicionales

-

Carga de trabajo de la tasadora en ese momento

Un piso estándar en una ciudad grande suele ser rápido de tasar. En cambio, un chalet aislado, un inmueble singular o una vivienda con discrepancias registrales puede requerir más tiempo.

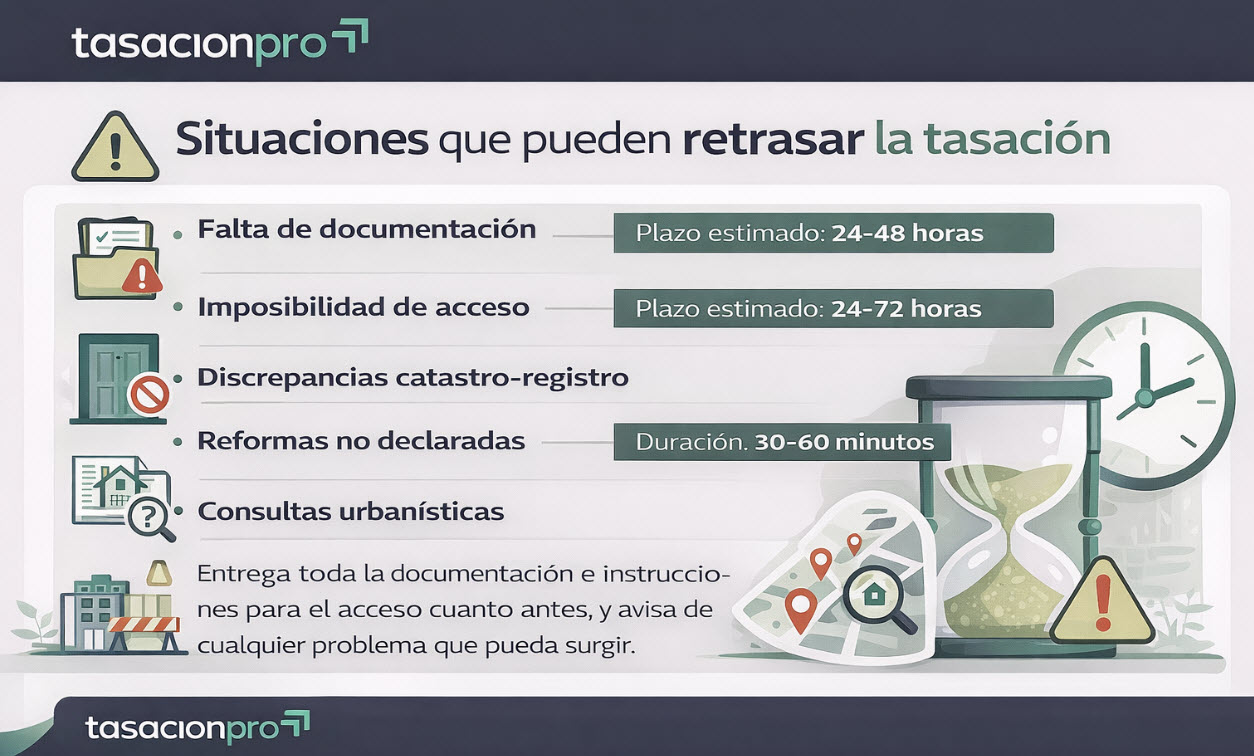

Situaciones que pueden retrasar la tasación

Algunos de los motivos más comunes de retraso son:

-

Falta de documentación (nota simple, catastro, planos, etc.)

-

Imposibilidad de acceder al inmueble

-

Diferencias importantes entre catastro y registro

-

Reformas no declaradas

-

Necesidad de realizar consultas urbanísticas

Para evitar demoras innecesarias, es fundamental entregar desde el principio toda la documentación solicitada y facilitar al máximo el acceso del tasador.

¿Se puede solicitar una tasación urgente?

Sí. Muchas sociedades de tasación ofrecen servicios urgentes que permiten acortar plazos. En estos casos es posible obtener el informe incluso en 3-4 días, aunque normalmente con un pequeño coste adicional.

Este servicio es muy útil cuando:

-

Hay una fecha de firma cercana

-

Se necesita presentar la tasación al banco con urgencia

-

La operación depende de un plazo concreto

¿Cuándo empieza a contar el plazo?

El tiempo real comienza a contarse desde que:

-

Se acepta el presupuesto

-

Se aporta la documentación básica

-

Se concierta la visita al inmueble

Hasta que no se realiza la inspección física, la tasación no puede avanzar.

Recomendaciones para acelerar el proceso

Para que tu tasación hipotecaria sea lo más rápida posible, es aconsejable:

-

Tener preparada la nota simple actualizada

-

Facilitar los datos catastrales correctos

-

Coordinar rápido la visita

-

Informar de reformas o cambios realizados

-

Indicar si hay anejos como garaje o trastero

Cuanto más completa sea la información inicial, menos posibilidades habrá de retrasos posteriores.

En resumen, si todo está en orden y no existen incidencias, una tasación para hipoteca puede estar lista en pocos días y no debería suponer un obstáculo para la firma de tu préstamo.

Cómo utiliza el banco el valor de tasación para conceder una hipoteca (ejemplo práctico LTV)

Cuando un banco recibe una tasación, no solo comprueba el valor del inmueble, sino que lo integra en su modelo de cálculo de riesgo a través de la relación Préstamo/Valor (LTV).

El LTV representa el porcentaje del valor de tasación que el banco está dispuesto a financiar.

Por ejemplo: si la tasación de una vivienda es de 200 000 € y el banco ofrece financiar 80 %, el máximo préstamo será 160 000 €.

Si la operación de compra es de 210 000 €, la diferencia de 10 000 € entre valor y precio puede afectar al importe financiado o al ahorro que el comprador debe aportar.

Esto explica por qué algunas hipotecas no cubren el 100 % del valor de compraventa y por qué los bancos ajustan las condiciones finales del préstamo en función del valor real del inmueble.

Cómo solicitar una tasación para hipoteca paso a paso

Solicitar una tasación para hipoteca es un proceso sencillo si se conocen bien los pasos y la documentación necesaria. A continuación te explicamos de forma clara cómo se desarrolla todo el procedimiento, desde el primer contacto hasta la entrega del informe.

Paso 1: Contacto y solicitud inicial

El proceso comienza cuando el cliente solicita la tasación indicando los datos básicos del inmueble:

-

Dirección completa

-

Tipo de inmueble (piso, chalet, local, etc.)

-

Superficie aproximada

-

Finalidad de la tasación (en este caso, hipoteca)

-

Datos de contacto del solicitante

Con esta información se puede ofrecer un presupuesto inicial y estimar plazos de realización.

Paso 2: Aceptación del presupuesto

Una vez recibido el presupuesto, el cliente debe:

-

Aceptar formalmente el encargo

-

Facilitar los datos de facturación

-

Realizar el pago o provisión de fondos según condiciones

-

Aportar la documentación básica requerida

A partir de este momento se abre oficialmente el expediente de tasación.

Paso 3: Aportación de documentación

Para poder realizar una tasación hipotecaria correctamente es imprescindible entregar, al menos:

-

Nota simple actualizada del Registro de la Propiedad

-

Referencia catastral del inmueble

-

Escritura de propiedad (si se dispone)

-

Planos o memoria de calidades, en su caso

-

Datos de contacto para coordinar la visita

Cuanto más completa sea la documentación inicial, más ágil será todo el proceso.

Paso 4: Programación de la visita

El tasador contacta con el propietario o persona encargada para:

-

Concertar día y hora de inspección

-

Confirmar acceso al inmueble

-

Aclarar posibles dudas previas

Esta visita es obligatoria en toda tasación hipotecaria y no puede sustituirse por fotografías o información online.

Paso 5: Inspección del inmueble

Durante la visita, el técnico realiza:

-

Medición de superficies

-

Reportaje fotográfico

-

Revisión del estado y calidades

-

Comprobación del entorno y del edificio

-

Verificación de datos catastrales y registrales

Esta fase es fundamental para garantizar la fiabilidad del informe.

Paso 6: Elaboración del informe técnico

Tras la visita, el tasador procede a:

-

Analizar el mercado inmobiliario de la zona

-

Seleccionar inmuebles comparables

-

Aplicar la metodología de valoración

-

Redactar el informe conforme a normativa

Todo este trabajo se realiza siguiendo los criterios establecidos por la Orden ECO 805/2003.

Paso 7: Validación por la sociedad de tasación

Antes de su emisión definitiva, el informe pasa por un proceso de:

-

Revisión técnica

-

Control de calidad

-

Verificación de cálculos

-

Firma y validación oficial

Este paso es imprescindible para que la tasación sea válida ante cualquier banco.

Paso 8: Entrega del informe

Finalmente, el cliente recibe:

-

El informe completo de tasación

-

En formato digital o físico

-

Con plena validez para presentarlo en la entidad financiera

A partir de ese momento, la tasación puede utilizarse para tramitar la hipoteca con el banco elegido.

¿Sirve cualquier tasación para pedir una hipoteca?

No. Esta es una de las confusiones más habituales. No todas las tasaciones son válidas para solicitar una hipoteca. Para que un banco acepte un informe de valoración, este debe cumplir una serie de requisitos legales y técnicos muy concretos.

Requisitos imprescindibles de una tasación hipotecaria

Para que una tasación sea válida ante una entidad financiera debe cumplir, como mínimo, estas condiciones:

-

Estar realizada por una sociedad de tasación homologada por el Banco de España

-

Haber sido elaborada conforme a la Orden ECO/805/2003

-

Incluir inspección presencial del inmueble

-

Estar firmada por un técnico competente

-

Contener metodología y criterios oficiales

-

Estar dentro de su periodo de validez legal

Si falta alguno de estos puntos, el banco no podrá utilizarla como garantía del préstamo.

Qué tasaciones no sirven para hipoteca

Aunque se denominen tasaciones, muchos tipos de valoraciones no tienen validez hipotecaria:

-

Informes de valoración de agencias inmobiliarias

-

Valoraciones online automáticas

-

Informes periciales no homologados

-

Tasaciones internas de particulares

-

Estudios de mercado sin normativa ECO

-

Informes antiguos o caducados

Este tipo de documentos pueden ser útiles para conocer un precio orientativo, pero no son aceptados por las entidades financieras.

¿Qué significa que una tasadora esté homologada?

La homologación por el Banco de España implica que la empresa de tasación:

-

Cumple requisitos legales y técnicos estrictos

-

Está sometida a supervisión periódica

-

Aplica metodologías oficiales

-

Dispone de controles de calidad internos

-

Emite informes con plena validez jurídica

Solo estas sociedades pueden emitir tasaciones hipotecarias oficiales.

¿Puedo usar una tasación hecha por mi cuenta?

Sí. El cliente tiene derecho a aportar al banco una tasación encargada por su cuenta, siempre que:

-

Esté emitida por una empresa homologada

-

Cumpla la normativa vigente

-

No esté caducada

-

Se refiera exactamente al inmueble objeto de hipoteca

El banco está obligado a aceptarla y no puede exigir que se contrate exclusivamente su tasadora interna.

Validez temporal de una tasación hipotecaria

Otro aspecto fundamental es el plazo de vigencia:

-

Una tasación para hipoteca suele tener una validez de 6 meses

-

Pasado ese tiempo, puede ser necesario actualizarla

-

Algunas entidades exigen que tenga menos de 3 meses para determinadas operaciones

Por eso es importante solicitarla en el momento adecuado dentro del proceso de compra.

¿Qué ocurre si el banco no acepta la tasación?

Si la entidad financiera rechaza una tasación válida, normalmente es por alguno de estos motivos:

-

Ha caducado

-

Presenta condicionantes no resueltos

-

No coincide exactamente con el inmueble

-

Existen discrepancias graves en la documentación

En estos casos puede ser necesario realizar una actualización o encargar una nueva tasación.

Recomendación práctica

Para evitar problemas y gastos duplicados, lo más aconsejable es:

-

Encargar siempre la tasación a una sociedad homologada

-

Asegurarse de que se indique expresamente su finalidad hipotecaria

-

Confirmar con el banco que la aceptará

-

Solicitarla cuando la operación esté ya avanzada

De esta forma tendrás un informe plenamente válido para cualquier entidad financiera y podrás tramitar tu hipoteca sin obstáculos.

¿Cuánto tiempo es válida una tasación para hipoteca?

Una tasación hipotecaria suele considerarse válida durante 6 meses desde su fecha de emisión.

Transcurrido ese plazo, la entidad financiera puede exigir una actualización del informe o la realización de una nueva tasación si se han producido cambios relevantes en el mercado o en el propio inmueble.

La validez efectiva siempre dependerá de los criterios internos de cada banco, pero como norma general se toma como referencia el plazo de seis meses.

Diferencias entre tasación hipotecaria y tasación de mercado

Cuando necesita una tasación para un inmueble, resulta fundamental diferenciar entre una tasación hipotecaria y una tasación de mercado. Aunque ambos informes analizan el valor de una vivienda, cumplen finalidades distintas y ofrecen validez diferente.

Finalidad de cada tipo de tasación

La diferencia principal se encuentra en el uso que se da al informe:

-

La tasación hipotecaria permite que un banco conceda una hipoteca con garantías suficientes.

-

La tasación de mercado sirve para conocer el valor real del inmueble con otros fines, como una compraventa, una herencia o un asesoramiento patrimonial.

Por tanto, aunque ambos documentos determinan un valor, cada uno responde a necesidades completamente diferentes.

Comparativa entre tasación hipotecaria y tasación de mercado

| Característica | Tasación hipotecaria | Tasación de mercado |

|---|---|---|

| Finalidad | Solicitar una hipoteca | Compraventa o asesoramiento |

| Validez ante bancos | Sí | No |

| Normativa aplicable | Orden ECO 805/2003 | Libre o pericial |

| Quién la emite | Sociedad homologada | Tasador independiente |

| Inspección obligatoria | Sí | Depende del caso |

| Metodología | Reglada y oficial | Flexible |

| Aceptación por entidades | Total | No garantizada |

Cuándo necesita una tasación hipotecaria

Es imprescindible solicitar una tasación hipotecaria en cualquiera de estas situaciones:

-

Cuando pide un préstamo para comprar una vivienda

-

Cuando quiere cambiar la hipoteca a otra entidad

-

Cuando necesita ampliar el importe de la hipoteca actual

-

Cuando el banco exige actualizar el valor del inmueble

En todos estos casos, solo resulta válida una tasación emitida por una sociedad homologada por el Banco de España.

Cuándo puede ser suficiente una tasación de mercado

Una tasación de mercado resulta adecuada cuando necesita:

-

Fijar un precio de venta

-

Negociar una compraventa

-

Valorar bienes en una herencia

-

Realizar un reparto en un divorcio

-

Conocer el valor patrimonial de una propiedad

Sin embargo, este tipo de informe no permite solicitar una hipoteca, ya que los bancos no lo aceptan como garantía válida.

Diferencias en el valor obtenido

El resultado económico también puede variar entre ambos tipos de informe:

-

La tasación hipotecaria aplica criterios más prudentes y conservadores.

-

La tasación de mercado refleja de forma más directa el precio real de venta.

-

Los bancos exigen metodologías más estrictas para proteger su riesgo financiero.

Por este motivo, el valor de una tasación hipotecaria suele situarse algo por debajo del valor que muestra una valoración comercial.

Qué tipo de tasación elegir

La elección depende siempre del uso que se quiera dar al informe:

-

Cuando solicita una hipoteca, necesita obligatoriamente una tasación hipotecaria.

-

Cuando solo quiere vender o conocer el valor del inmueble, puede ser suficiente una tasación de mercado.

-

Ante cualquier duda, conviene consultar antes de contratar un informe que luego no resulte válido.

En definitiva, aunque ambos tipos de tasación analizan el valor de una propiedad, solo la tasación hipotecaria garantiza plena validez ante las entidades financieras y permite tramitar un préstamo con todas las garantías.

Normativa aplicable a la tasación hipotecaria

Cuando necesita una tasación para hipoteca, el informe no puede elaborarse de cualquier manera. La valoración debe cumplir una normativa específica que garantiza objetividad, independencia y validez ante las entidades financieras.

Marco legal principal

La tasación hipotecaria en España se apoya principalmente en esta normativa:

-

Orden ECO/805/2003, que regula los criterios técnicos de valoración de bienes inmuebles

-

Circulares del Banco de España sobre sociedades de tasación

-

Normas de control interno de las empresas homologadas

-

Legislación hipotecaria y financiera vigente

Gracias a este marco legal, todas las tasaciones hipotecarias siguen procedimientos homogéneos y verificables.

Qué exige la normativa a una tasación

Para que un informe resulte válido para hipoteca, debe cumplir obligatoriamente varios requisitos:

-

Inspección presencial del inmueble por un técnico competente

-

Identificación completa de la vivienda y sus anejos

-

Comprobación de superficies y características

-

Análisis del mercado mediante comparables reales

-

Aplicación de métodos de valoración oficiales

-

Revisión y validación por una sociedad homologada

Sin estos elementos, ningún banco puede aceptar el informe como garantía.

Homologación por el Banco de España

Un aspecto clave de la normativa consiste en la homologación de las sociedades de tasación. Solo estas empresas pueden emitir tasaciones con validez hipotecaria.

La homologación implica que la sociedad de tasación:

-

Cumple requisitos técnicos y financieros

-

Dispone de controles de calidad internos

-

Actúa con independencia y objetividad

-

Se somete a supervisión periódica

-

Aplica metodologías oficiales y auditables

Este sistema garantiza que el valor reflejado en la tasación responde a criterios profesionales y no a intereses comerciales.

Metodologías reguladas de valoración

La normativa establece cómo debe calcularse el valor del inmueble. Los métodos más habituales son:

-

Método de comparación con testigos de mercado

-

Método de coste para determinados tipos de inmuebles

-

Método de actualización de rentas en casos específicos

El tasador debe justificar siempre qué método utiliza y por qué resulta el más adecuado para cada caso.

Contenido obligatorio del informe

Una tasación hipotecaria debe incluir, como mínimo:

-

Descripción detallada del inmueble

-

Superficies y comprobaciones realizadas

-

Fotografías y croquis

-

Análisis del entorno y del mercado

-

Testigos utilizados

-

Valor de tasación final

-

Posibles advertencias o condicionantes

Todo este contenido permite que el banco revise el informe con transparencia y seguridad.

Garantías para el cliente

Gracias a esta normativa, cuando solicita una tasación hipotecaria obtiene varias garantías:

-

Un informe objetivo e independiente

-

Un valor calculado con criterios técnicos

-

Plena validez ante cualquier entidad financiera

-

Posibilidad de utilizar la tasación en distintos bancos

-

Seguridad jurídica en todo el proceso

En definitiva, la normativa convierte la tasación hipotecaria en un documento técnico fiable, homogéneo y aceptado por todo el sistema financiero.

Checklist descargable para preparar tu tasación hipotecaria📥

Antes de solicitar una tasación, recomendamos descargar y completar esta checklist práctica con todos los datos que necesitará tu tasador:

-

Nota simple registral actualizada

-

Referencia catastral y recibo de IBI

-

Planos o superficies reales del inmueble

-

Fotografías claras de fachada, estancias y instalaciones

-

Certificados energéticos y documentación urbanística si procede

-

Documentación de reformas y licencias

-

Datos catastrales y registrales de anexos como garajes o trasteros

Solicitar una tasación hipotecaria con garantías

Cuando necesita una tasación para hipoteca, resulta fundamental contar con un informe profesional, independiente y plenamente válido para cualquier entidad financiera. Elegir correctamente a quién encargar la tasación evita retrasos, problemas con el banco y gastos innecesarios.

Qué debe ofrecer un buen servicio de tasación

Al solicitar una tasación hipotecaria conviene asegurarse de que el servicio incluya, como mínimo:

-

Tasación realizada por una sociedad homologada

-

Técnicos cualificados y con experiencia

-

Inspección presencial del inmueble

-

Plazos claros y razonables

-

Informes válidos para cualquier banco

-

Atención personalizada durante todo el proceso

Estos elementos garantizan que el informe cumpla todos los requisitos legales y técnicos exigidos por las entidades financieras.

Ventajas de una tasación profesional

Encargar la tasación a un equipo especializado aporta varias ventajas importantes:

-

Seguridad jurídica en la operación

-

Aceptación del informe por cualquier banco

-

Valoraciones objetivas y transparentes

-

Cumplimiento estricto de la normativa

-

Reducción de riesgos y de incidencias

-

Agilidad en la tramitación de la hipoteca

Una tasación correctamente realizada facilita todo el proceso hipotecario y aporta tranquilidad desde el primer momento.

Documentación necesaria para empezar

Para iniciar una tasación hipotecaria con rapidez, resulta recomendable preparar con antelación:

-

Nota simple actualizada

-

Referencia catastral

-

Datos de contacto para la visita

-

Información sobre reformas realizadas

-

Documentación adicional si existen anejos

| Documento | Obligatorio | Finalidad |

|---|---|---|

| Nota simple del Registro | Sí | Comprobar titularidad y cargas |

| Referencia catastral o recibo de IBI | Sí | Identificar superficie y localización |

| Planos del inmueble | Recomendable | Verificar distribución y superficies |

| Licencia de primera ocupación | Según casos | Acreditar legalidad urbanística |

| Escritura de propiedad | Recomendable | Confirmar datos registrales |

| Proyecto técnico (si obra nueva) | Sí, si aplica | Valoración conforme a proyecto |

Cuanta más información se aporte desde el principio, más ágil será todo el procedimiento.

Cómo garantizar un proceso sin incidencias

Para evitar problemas durante la tramitación conviene:

-

Solicitar la tasación en una fase avanzada de la operación

-

Confirmar previamente la aceptación por parte del banco

-

Facilitar el acceso al inmueble

-

Informar de cualquier particularidad relevante

-

Responder con rapidez a las solicitudes del tasador

Seguir estas recomendaciones permite completar la tasación en el menor tiempo posible y sin contratiempos.

Un informe listo para presentar al banco

Al finalizar el proceso se obtiene un informe completo que incluye:

-

Valor oficial de tasación

-

Descripción detallada del inmueble

-

Análisis de mercado

-

Metodología aplicada

-

Fotografías y comprobaciones

-

Plena validez hipotecaria

Con este documento se puede continuar la tramitación de la hipoteca con cualquier entidad financiera.

Paso final

Solicitar una tasación hipotecaria con garantías asegura un proceso rápido, transparente y sin sorpresas. Contar con profesionales especializados permite avanzar con seguridad y cumplir todos los requisitos que exigen los bancos para conceder financiación.

Preguntas Frecuentes sobre tasación para hipoteca

Solo puede modificarse si se detectan errores materiales o si se aporta nueva información relevante. En caso de cambios sustanciales, será necesario realizar una nueva tasación o una actualización del informe

No. La tasación solo determina el valor del inmueble. La aprobación del préstamo depende además de la solvencia del solicitante, su perfil financiero y los criterios de riesgo de cada entidad.

No. La tasación hipotecaria es un informe oficial regulado por normativa específica y válido para entidades financieras. Una valoración inmobiliaria puede ser orientativa y no necesariamente cumple los requisitos exigidos por los bancos

De forma habitual, el proceso completo suele tardar entre 3 y 7 días laborables, dependiendo de la disponibilidad para la visita, la complejidad del inmueble y la rapidez en aportar la documentación solicitada.

Normalmente se requiere nota simple registral, referencia catastral, planos o datos de superficie y, en algunos casos, documentación urbanística o licencias. Cuanta más información se aporte, más rápido será el proceso.

Por norma general, el coste de la tasación lo asume el solicitante del préstamo hipotecario, aunque finalmente no se formalice la operación. Este gasto es independiente de que el banco apruebe o no la financiación.

Sí. Para que una tasación hipotecaria sea válida es imprescindible la inspección física del inmueble por parte de un técnico cualificado. Las valoraciones sin visita presencial no tienen validez para una hipoteca.

Si han pasado más de seis meses desde su emisión, la tasación se considera caducada y normalmente será necesario solicitar una actualización o realizar una nueva valoración para que el banco pueda tramitar la hipoteca.

El cliente tiene derecho a elegir la sociedad de tasación siempre que esté homologada por el Banco de España. El banco no puede imponer una entidad concreta, aunque sí puede establecer requisitos de calidad o validez del informe.

En la mayoría de los casos sí. Si el informe es oficial, está vigente y ha sido emitido por una sociedad homologada, puede presentarse en distintas entidades. No obstante, cada banco tiene libertad para aceptar o no una tasación externa.

Cuando la tasación sale por debajo del precio pactado, el banco suele conceder financiación tomando como referencia el menor de los dos valores. Esto puede obligar al comprador a aportar más ahorros propios o a renegociar el precio de compraventa.

Sí. Aunque la tasación esté realizada por una sociedad homologada por el Banco de España, la entidad financiera puede no aceptarla si considera que no cumple sus criterios internos, si ha caducado o si detecta discrepancias relevantes en los datos del inmueble.

Sí. Cuando caduca o cambian las condiciones, se puede solicitar una actualización del informe

El banco ajusta la financiación al valor de tasación, lo que puede obligar a aportar más ahorros propios.

Sí. Una tasación homologada resulta válida para cualquier entidad financiera.

La validez habitual es de seis meses, aunque algunas entidades exigen informes más recientes.

No. Solo aceptan tasaciones realizadas conforme a la normativa y emitidas por sociedades homologadas por el Banco de España.

Sí. Existe derecho a aportar una tasación propia siempre que proceda de una sociedad homologada.

El coste de la tasación lo asume normalmente la persona que solicita la hipoteca, incluso aunque la operación no llegue a formalizarse.

Sí. Ningún banco concede financiación sin una tasación homologada que determine el valor del inmueble.

Iniciar la tasación hipotecaria de forma sencilla

Cuando necesita una tasación para hipoteca, lo más importante consiste en contar con un servicio profesional, rápido y plenamente válido para cualquier banco. Un informe bien elaborado agiliza la concesión del préstamo y evita problemas durante todo el proceso.

Solicitar una tasación homologada permite:

-

Conocer el valor oficial del inmueble

-

Presentar un informe válido ante cualquier entidad

-

Avanzar con seguridad en la compra

-

Cumplir todos los requisitos legales

-

Reducir tiempos y gestiones innecesarias

Tipos de inmuebles que se pueden tasar para hipoteca

Puede conocer más información sobre la tasación de cada tipo de inmueble, como:

- Tasación de Piso

- Tasación de Casa

- Tasación Local Comercial

- Tasación de Nave Industrial

- Tasación de Solar

- Tasación de Terreno

- Tasación de Finca Rústica

- Tasación de Activos empresariales

Nota: Contenido actualizado conforme a criterios y normativa vigente en 2026

Sobre el Autor

Jorge Pascual es un profesional con más de 15 años de experiencia en la comercialización y gestión de tasaciones inmobiliarias en España.

A lo largo de su trayectoria ha trabajado de forma directa en la coordinación, análisis y optimización de procesos de valoración de todo tipo de inmuebles, con un enfoque práctico y orientado a resultados.

Tasadora inmobiliario colegiada, Directora Técnica de tasacionpro.com (Grupo Itasacion), con más de 18 años de experiencia en tasaciones hipotecarias con las principales sociedades de tasación homologadas por el Banco de España

Tasadora inmobiliario colegiada, Directora Técnica de tasacionpro.com (Grupo Itasacion), con más de 18 años de experiencia en tasaciones hipotecarias con las principales sociedades de tasación homologadas por el Banco de España